炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

12月19日晚,富煌钢构发布公告称,公司拟通过发行股份及支付现金的方式向富煌建设、孟君、吕盼稂、富煌众发等17名交易对方购买其合计持有的合肥中科君达视界技术股份有限公司(以下简称“中科视界”)100%股份,并向不超过35名特定投资者募集配套资金。

公告显示,鉴于标的资产的审计、评估工作尚未完成,本次交易的具体交易价格、股份与现金对价支付比例尚未确定。本次交易预计构成关联交易,据初步测算,本次交易预计未达到重大资产重组标准,不构成重大资产重组,不构成重组上市。

富煌钢构此前于12月6日停牌,12月20日复牌后,牢牢封住涨停板。

跨界并购“钢构+高速相机”

富煌钢构于2015年在深交所主板挂牌上市,主营业务为钢结构加工制造,是国内较早的集钢结构设计、施工、制作、安装与总承包为一体的企业。经过多年发展,公司已逐步形成以重型建筑钢结构、重型特种钢结构为主导,装配式建筑产业化、美学整木定制及高档门窗产品系列化发展格局。

今年前三季度,富煌钢构实现营业收入29.21亿元,归母净利润6788.75万元,与上年同期相比均有所下滑。富煌钢构证券部工作人员向记者表示,“近年来,外部环境对公司经营业绩产生一定影响,公司积极谋求转型升级。”

天眼查显示,富煌钢构控股股东安徽富煌建设有限责任公司对外投资企业共有22家,除布局建材、房地产等领域外,公司参控股企业还包括富煌酒店、中科视界、三珍食品、交欣科技、海图微电子等,涉及多个领域。

本次交易的标的公司中科视界成立于2011年,是一家专注于高速视觉感知和测量技术的创新型科学仪器公司,主营业务为高速图像采集、分析与处理仪器及系统的研发、生产和销售,产品和解决方案广泛应用于科学研究、工业检测、海空工程等领域。公司拥有完全自主知识产权的“千眼狼”高速摄像仪(高速相机)系列产品。

资料显示,2014年,中科视界“千眼狼”成功研发第一款国产全高清高速摄像仪。2020年,“千眼狼”通过自主知识产权“君达超眼”高速视觉感知技术,完成了百万帧高速摄像仪、大容量高速摄影机、小型化高速摄影机的研发,在图像采集速率、极限存储和极限尺寸方面积极对标国际主流品牌,达到了国际领先的水平。

2023年,中科视界向安徽证监局报送辅导备案登记,拟申请科创板IPO,截至2024年10月14日,已完成第六期上市辅导工作,辅导机构为国元证券。股权结构显示,富煌建设持股比例为44.59%,安徽省创投、产投创新基金等均有持股。

财务数据显示,2022年度、2023年度及2024年前11个月,中科视界分别实现营业收入1.52亿元、1.91亿元和1.79亿元;净利润3301.88万元、1449.01万元和2201.19万元。据前瞻产业研究院研报数据,在当前全球高速视觉市场的主要参与者中,中科视界位于第二梯队,市场份额居国内企业第一。

富煌钢构表示,本次交易完成后,上市公司将实现战略转型,重点发展高速视觉业务,有利于上市公司寻求新的利润增长点,进一步提高上市公司持续经营能力。

产业整合成并购主流

自“并购六条”发布以来,资本市场并购重组案例迭出。新政明确,支持运作规范的上市公司围绕产业转型升级、寻求第二增长曲线等需求开展符合商业逻辑的跨行业并购,加快向新质生产力转型步伐。

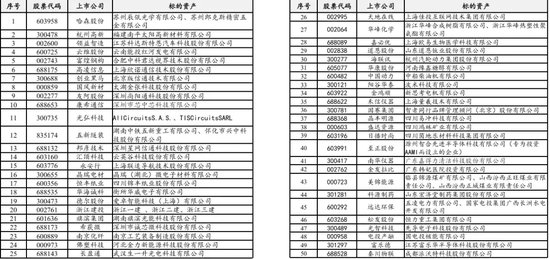

据资料统计,截至12月13日,过去三个月内,A股审核类并购重组已有50起。从收购标的来看,当前披露的50家并购重组案例中,有13家为跨界收购。

资料来源:国元证券并购投资银行总部

12月10日,老牌百货零售龙头企业友阿股份公告,拟通过定增方式收购功率半导体企业深圳尚阳通。公告显示,近年来受到消费习惯改变,以及电商、即时零售等新兴业态的冲击,公司主营业务业绩承压。友阿股份表示,本次交易完成后,公司业务将拓展至功率半导体器件领域,积极进行半导体功率器件行业的技术研究和前瞻布局,持续进行新技术、新产品的开发与应用,有利于加快上市公司战略转型,分享半导体行业成长红利。

11月15日,主营粘胶短纤、PET结构芯材等化学纤维业务的南京化纤发布公告,拟进行重大资产置换,将上市公司原有业务资产及负债全部置出,并注入南京工艺100%股份,重组完成后上市公司主营业务将变更为滚动功能部件的研发、生产、销售。从业绩数据来看,南京化纤原有主营业务增长乏力并出现连续亏损,通过本次重组,公司将切入国内装备制造核心零部件领域,实现业务的转型升级。

11月10日,创业板公司海联讯与杭汽轮B披露的预案显示,海联讯拟以向杭汽轮B全体换股股东发行A股股票的方式换股吸收合并杭汽轮B。海联讯主要从事电力信息化系统集成业务,此次交易,既是跨界吸收合并,也是跨市场吸收B股。对于海联讯而言,吸收杭汽轮集团将有助于公司将业务拓展至工业透平机械装备领域,形成工业透平机械业务为主、电力信息化业务为辅的业务格局。

此外,还有至正股份收购滁州智合先进半导体拟切入半导体引线框架领域、松发股份资产置换恒力重工资产等。业内人士分析,从已有案例看,跨界收购标的多为半导体、高端装备制造等科技含量较高的、符合新质生产力方向的领域。或者,上市公司力求通过第二曲线改善当前业绩不佳、发展受限的局面。“从并购重组整体趋势来看,有协同效应的产业整合仍是当前主流。”

还没有评论,来说两句吧...