界面新闻记者 | 周姝祺

界面新闻编辑 | 赵柏源

两年前的9月1日,由大众内部精心培养,以团队协作见长的奥博穆(Oliver Blume)开始同时担任保时捷首席执行官及大众汽车集团首席执行官。成为新一任掌门人,一项重要任务是弥合公司管理层与德国工会之间的矛盾。他的前任赫伯特·迪斯(Herbert Diess)因与工会龃龉不断,失去信任而突遭解职。

奥博穆最初与工会建立了初步共识,但平衡很快随着大众汽车陷入困境而被打破。工会指责这位在入职时强调“团结精神、公平和热情”的领导人违背了他的承诺。

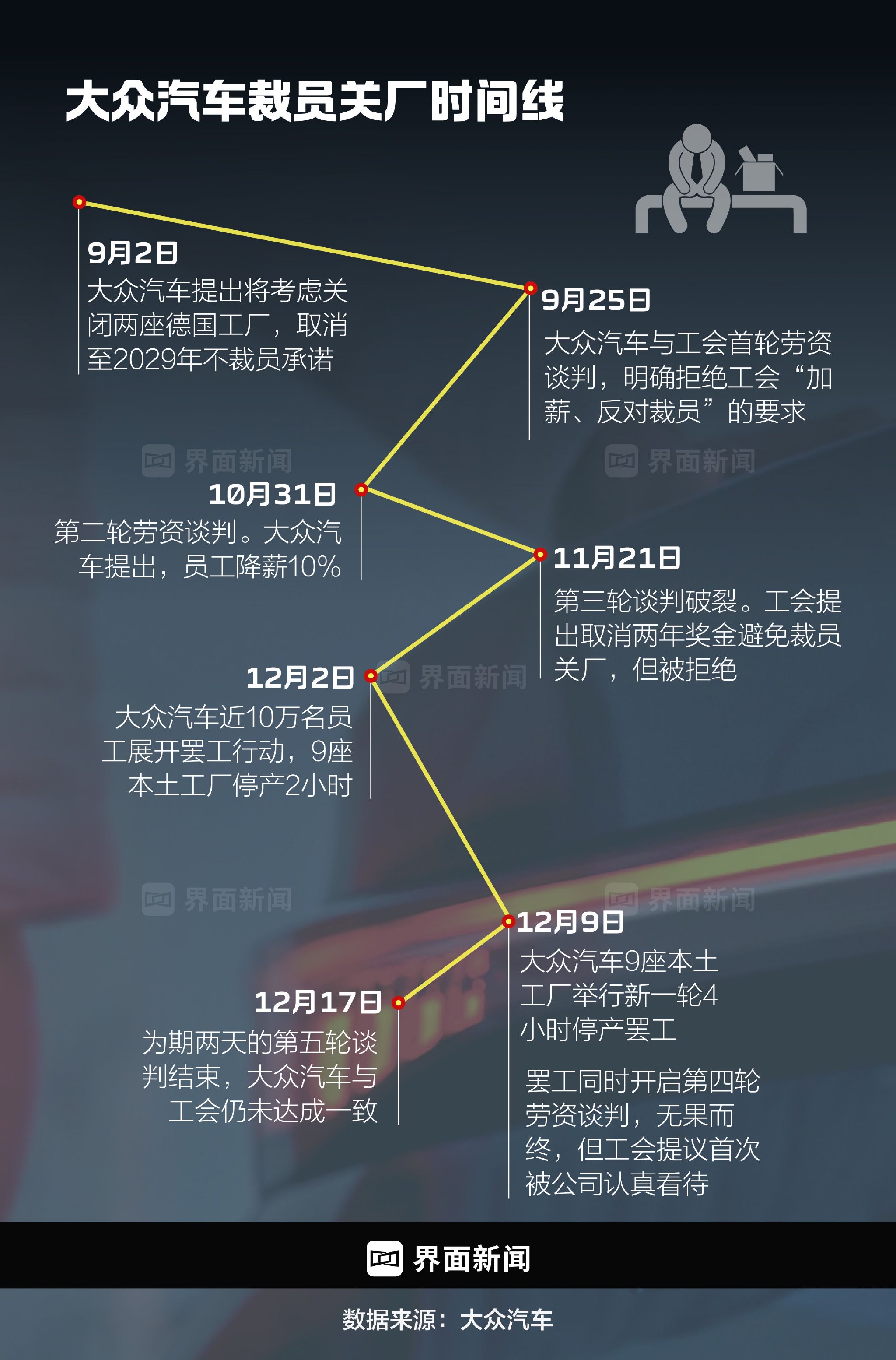

由于竞争加剧和劳动力成本高涨,2024年大众汽车陆续提出系列紧缩举措,包括至少关闭3座德国本土工厂、裁撤数万个工作岗位和员工降薪10%等。而这些节约成本方案被当地工会组织视为禁忌。

自12月2日开始,一周时间里,以德国金属工业工会(IG Metall)为核心的工会组织,两度领导了大众汽车员工在德国多地工厂罢工,前后均据称均约有10万名员工参与,创造了历史记录。

工人代表和管理层已经进行了五轮劳资集体谈判,均无果而终。在第四轮谈判前,工会还曾发出最后通牒,警告这是“解决问题的最后机会”,否则明年将爆发“规模空前”的罢工。

最新进展是知情人士透露,双方正接近达成一项协议,在不关闭德国工厂的情况下重组该公司的同名品牌。管理层愿意让工厂继续运转,并恢复到2030年的工作保障协议,作为回报,工人们将放弃奖金。

陷入僵局对大众汽车百害而无一利,奥博穆态度却依然难掩强硬。他在员工大会上发出预警,形势很严峻,新的竞争对手正在以前所未有的力量进入市场,管理层不能在“幻想的世界中”运作。奥博穆的演讲多次被员工嘘声打断。

罢工事件冲突双方仅存共识是,大众汽车正在遭受向电动化转型的坎坷、欧洲本土市场的萎缩以及与难与低成本中国电动汽车竞争的痛苦。

今年第三季度,大众汽车营业利润大幅下滑42%,创三年来最低水平;营业利润率从6.2%降至3.6%。这家去年销量排名全球第二的跨国汽车公司降低销量预期至900万辆,比去年少卖24万辆。瑞银建议投资者出售大众汽车股票,理由是“有可能被边缘化”。

大众汽车最大单一控股方保时捷和皮耶希家族所有的保时捷汽车控股(Porsche SE)近期表示,由于大众汽车集团持续的成本问题以及市场环境的不确定性,其在大众汽车集团的股权资产将面临高达200亿欧元的价值减计。

因为因循守旧和对未来形势的错误预判,很多曾经伟大的公司消失在历史洪流中,但大众汽车的困境根源并不在此。这家穿越过87年周期的传统汽车制造商是率先向电动化未来转型的典范,承诺豪掷1800亿美元完成自我改造。

只是这场豪赌在第一阶段被迫宣告失败。迪斯时期所奉行的电动平台自研、软件开发和燃油工厂转型均遭受重挫,而奥博穆继续推进的巨额投资在基盘受损的当下,加剧了公司的成本危机。

“大众汽车还没有到最危险的时候。”多位接受界面新闻采访的行业人士给出了一致的判断。这家享誉全球的“超级油轮”市场份额或将进一步萎缩,如果无法顺利自救,不排除沦为区域性二三流公司的可能。

下行漩涡

一艘巨轮即将沉没之前,草蛇灰线般的征兆已经显现。

2021年行业爆发“缺芯危机”之时,大众汽车将有限的芯片资源分配给高利润车型,这帮助其在整体销量下滑之时,依然连续两年刷新了营业利润历史最高记录。但当2023年“芯片饥荒”结束,这家以规模见长的汽车制造商没有通过销量回升带动利润进一步增长。

高企的生产成本拖累了大众汽车盈利能力。俄乌冲突导致欧洲汽车供应链和能源成本大幅上涨。根据德国工业联合会(BDI)的数据,德国的天然气价格是中美两国的三至五倍,电价比疫情前高出60%至75%。

艾睿铂咨询大中华区联席负责人、亚太地区汽车行业负责人戴加辉(Stephen Dyer)向界面新闻解释,疫情供应链危机、俄乌冲突以及原材料和物流的通货膨胀,综合作用下造成欧洲本土汽车厂商利润受损明显。

包括豪车品牌奔驰和宝马在内,今年欧洲汽车公司财务指标几乎全面溃败,净利润同比下跌幅度均在两位数。据不完全统计,由于成本压力,欧洲主流汽车公司和零部件厂商共计将裁员超5万人。

大众汽车另一重负担在于电动汽车业务的亏损和可能面临的监管罚款。由于销量规模较小和研发成本高涨,大众汽车电动化车型尚未实现盈利。然而,从明年开始,它将不得不在欧盟销售更多电气化车型,以满足全新二氧化碳排放限制。

去年大众车队的碳排放量比2025年需要达到的标准高出24.2%。海外媒体报道称,大众汽车可能不得不支付高达15亿欧元的欧盟罚款。

惠誉评级欧洲区企业评级高级董事齐丹·谢丽特(Cigdem Cerit)告诉界面新闻,随着2026年欧洲本土制造商向大众市场推出廉价电动车型,其利润表现或将受到更明显冲击,而严重程度取决于消费者对电动汽车转型的接受程度和监管支持力度。

大众汽车管理层提前预感到这场危机。去年12月,奥博穆提出一项到2026年前削减100亿欧元成本的巨额“节流”方案,以不强制裁员、维持招聘冻结和扩大部分员工退休计划等缓和举措实现降本目标。

但市场情绪比预想的还要糟糕。欧洲汽车行业复苏举步维艰,其高通胀的经济环境将不太富裕的买家挤出了新车市场。根据艾睿铂向界面新闻提供的数据,疫情前每年欧洲汽车市场的销量规模约为2000万辆,而今年预计将降至1800万辆,并且直到2030年也难以回到巅峰水平。

大众汽车难以创造更多销量摊平成本,两度下调了今年营业利润率指标,它原定的成本削减目标也未能按计划实现。穆迪评级将大众汽车前景从稳定下调至负面,原因是汽车市场恶化。

“蛋糕变小了,餐桌上的客人却更多了。”奥博穆认为,仅凭成本削减措施不足以应对大众汽车面临的挑战。他决定更进一步破除大众汽车陈旧而僵化的组织架构,撕毁这家老牌汽车制造商运行了数十年的默认规则手册。

2024年9月,大众汽车宣布将历史上首次关闭两座位于德国本土的工厂,并提前终止一项具有30年历史,规定公司在2029年不得裁员的就业保障协议。另有一座位于比利时布鲁塞尔的奥迪工厂在年中因高端电动汽车需求不足而被决定关闭。

“2024和2025年将是大众汽车最煎熬的两年。”大众汽车CFO阿诺·安德里茨(Arno Antlitz)说:“这与我们的产品竞争力或者销售业绩无关,一部分市场根本就不存在了”。

按照大众汽车分析,在欧洲消失的200万辆市场里,大众汽车占50万辆,大约相当于两家工厂的年产能。奥斯纳布吕克工厂和萨克森州德累斯顿工厂可能成为潜在关闭目标,其产能利用率分别只有20%和30%。

彭博行业研究分析师在一份报告中表示,通过关闭工厂,大众汽车预计每年可减少25亿欧元开支,即每辆在欧洲销售的新车成本将节省约1900欧元。

德国低迷的经济环境放大了大众汽车的困境。根据德国经济部预计,今年德国将成为七国集团(G7)国家中唯一一个经济产出萎缩的国家,并将连续第二年国内生产总值(GDP)陷入负增长。

奥博穆在一份声明中提到,德国作为制造业中心的竞争力在进一步落后。德国汽车工业协会的分析显示,德国劳动力成本在欧洲居首,去年汽车工人的时薪高达62欧元,而排名第二的西班牙为29欧元。

大众汽车在全球雇佣了约68万名员工,有30万人在德国,其中12万人服务于德国本土10家工厂。由于与政府的深度绑定,大众汽车很难将高成本制造业务转移至海外,甚至需要加码本国投资以支持经济发展。

“大众汽车拥有繁复的组织汇报架构和较低的企业运营效率。”汽车业分析师桂灵峰接受界面新闻采访时表示,现在艰难的处境让这家跨国汽车公司不得不直面“房间里的大象”。

推进并不容易,最大的阻碍在于工会。迪斯原本计划在2023年裁撤3万个工作岗位,还没有付诸实施就先丢掉了CEO一职。这侧面彰显了大众汽车工会的特殊性,强大到可以决定头号领导人的去留。

这既有历史因素——1930年代,大众汽车利用工会资金在总部沃尔夫斯堡建立了公司的第一座工厂;也源于其独特的管理架构模式。德国大型公司通常由监事会管理,其成员名额由工人和股东代表平均分配。这些派系共同负责监督董事会。

大众汽车工会主席丹妮拉·卡瓦洛 (Daniela Cavallo) 指责称,大众汽车需要通过减少企业重复投资和官僚主义,而不是牺牲工人利益来节省开支。这位工会女领袖认为,管理层做出了“许多错误决定”,包括不投资混合动力汽车、没有加快研发价格实惠的电动汽车等。

工会提出让工人放弃加薪和奖金以换取工作保障,这可以帮助大众汽车节省15亿欧元,但奥博穆认为该提案不足以捍卫公司的未来。

到目前为止,拥有大众汽车20%表决权的下萨克森州领导人斯蒂芬·威尔(Stephen Weil)还没有像他在2021年与迪斯冲突时,明确站在工会一方。他不同意直接关闭工厂,但承认公司归根结底需要有竞争力。

收效甚微的电动化改造

比起悬在头顶的成本危机,大众汽车更深的忧患是押注了全集团之力的电动化转型并不顺畅。而一旦它无法完成从钢铁制造者到科技巨头的自我改造,几代人的盈利能力都将受到威胁。

大众汽车的目标是,到2025年大众汽车要超越特斯拉,成为全球最大电动汽车制造商。今年1至9月,大众汽车全球纯电动车销量同比下降4.7%至50.65万辆,不足特斯拉同期销量的四分之一。

不同于一些固步自封的老牌汽车制造商,大众汽车在2015年爆发的“柴油排放门”事件后即决心向绿色转型,是首个从集团顶层战略上规划电动化转型的传统汽车公司。

迪斯在2021年提出的四年投资1800亿美元的大手笔开支,在谋求转型的各汽车公司内相当罕见;他的继任者奥博穆没有放缓投资节奏,在上台之初即表态未来五年将疯狂支出近2000亿美元,用于整体智能电动车转型,以解决在中国陷入困境的业务和开拓北美市场。

大众汽车渴望创建垂直整合供应链,其中包括电池、电动工厂以及软件。这不同于造一辆传统机械汽车,它需要全新的生产流程、新的供应链、新的技能和培训,以及更少的劳动力。

这个复杂且庞大的汽车集团没能摆脱根深蒂固的习惯。本质上,产品策划部门的工作思路依然停留在热情地去定义一款性能卓越的硬件产品,而不是一款体验卓越的软硬件融合的车型。

大众汽车投资了70亿美元开发的模块化电驱动平台MEB(Modularer E-Antriebs Baukasten)即是例证之一。这是决定大众汽车近10年纯电动汽车产品销量的核心平台,但基于该平台的电动化车型投放市场时,却一度因无法OTA升级饱受消费者诟病,而这只是智能电动车应具备的基础功能。

桂灵峰认为,MEB平台只做到了60分,是大众汽车内部激进派和保守派拉扯后的中庸产物,这导致平台车型推向目标市场后即面临竞争力不足的问题。

“德国工程师有能力做出90分的平台,但他们出现了战略误判。”桂灵峰说:“沃尔夫斯堡的股东没有预料到电气化转型浪潮会来得这么快,也没有预料到从中国先进的电动汽车产品辐射到全球如此迅速。”

这种传统的机械研发思路也让大众汽车在产品推出速度上难与中国汽车品牌竞争。跨界造车的小米从零开始组建团队研发首款车型并完成上市的时间是36个月;蔚来乐道品牌从规划到首款试制车下线用时约为30个月;而奥迪一汽开发的PPE平台首款车型预热了四年还没有正式发布的迹象。

戴加辉告诉界面新闻,欧洲汽车公司在机械素质和可靠性验证上大耗时间和资源,而这已经不是电动汽车竞争的核心。在更决定产品差异的软件能力上,传统汽车公司步履谨慎。

大众汽车不是像特斯拉或者“蔚小理”一样的快艇,它是拥有12个汽车品牌的“超级油轮”。迪斯四年前发布的公开文章点明了核心问题所在:如何才能让这个庞大的集团及其所有利益相关者重新思考其观点,从根本上改变其优先事项,并在目前取得成功的情况下努力开发新的能力。

“我们不是初创公司——我们的结构和流程几十年来有机发展,许多现在已经过时和复杂了。最重要的是,我们在集团中有一系列不同的利益和政治议程。他们使电动话转型这项已经是一项重大挑战的任务变得更加困难和复杂。”

一位与大众汽车关系密切的人士向界面新闻透露,大众汽车内部股权纷繁复杂,但实质上仍以保时捷皮耶希家族为代表的传统燃油车保守派占据话语权。数据显示,保时捷汽车控股持有大众汽车31.9%的股权和53.3%的投票权。

在高层意志下,大众汽车几乎不可能抛弃或动摇维系其生存的燃油车基盘,这也造成电动车的开发的进度和质量往往不能得到有效保障,对于电动车需要先行的软件、网联、数据安全等方面的能力,也很难突破做到行业领先。

更进一步的是,面向电动化转型不是大众汽车一家公司的事业。诸多德国汽车零部件供应商中存在着一种相类似的自大风险,他们沉迷于制造化石燃料汽车的成功。

由于长期以来在全球汽车供应链上位居主导地位,德国汽车零部件供应商对于电动汽车将要挑战内燃机车型的警告不屑一顾。没有直面消费市场的供应商缺少动力投资新一代电气化技术,以至于德国乃至欧洲没有建立完备的电动化产业链体系。

戴加辉表示,受制于工会压力,欧洲汽车公司更倾向于将原有的内燃机资产直接改造服务于电动汽车,即使这要比直接引入全新成熟的电气化供应商更加昂贵。

直接后果反映在单车成本上。大众汽车在8年前就拆解了特斯拉Model 3,但直到现在也没有造出一款成本与其相当的纯电动车型,而且中国电动汽车造价还要更低。

根据瑞银的拆解报告,比亚迪海豹整体成本比上海生产的特斯拉Model 3低15%,比大众汽车在欧洲生产的相似规格车型成本低35%。

从现售电动汽车产品、车型平台、软件架构以及制造成本等多维度判断,大众汽车这场电动汽车转型豪赌正四面楚歌。而奥博穆将把大众汽车带出泥沼的转机,寄希望于出现销量疲软危机的中国。

代价高昂的中国“豪赌”

与丰田在中美欧三地市场维持销量均衡发展不同,大众汽车依赖全球最大单一市场中国贡献规模化销量和充沛利润。但由于与中国本土汽车品牌在电动化车型上竞争不利,大众汽车在中国四十年销冠的记录被比亚迪终结,其在华合资企业的营业利润从10年前的52亿欧元已经降至15亿欧元。

桂灵峰告诉界面新闻,中国汽车市场的发展将是决定大众汽车生死关键。这一判断并非基于过往出色的销售业绩和利润数据,而是因为这家曾经略显傲慢的西方汽车制造商选择将下一代电动技术孵化中心放在了中国。

大众汽车此前在远离快速变化的欧洲制定发展大计,导致错失了电动汽车红利窗口期。现在,奥博穆将核心研发放在贴近“战火”中心而又远离传统束缚的中国,开启大众汽车第二次电动化转型的豪赌。

这位在中国同济大学获得博士学位的汽车公司领导人显著提升了大众中国的权利,并成立大众汽车(中国)科技有限公司(VCTC),赋予大众中国在华电动汽车的研发主动权。

奥博穆还主导了大众汽车与小鹏汽车的战略合作,推动开发中国专属电动汽车平台CMP(China Main Platform)。今年4月,双方还宣布将合作开发新的CEA(China Electrical Architecture,)电子电气架构。到2030年,大众集团将有超过30款纯电车型在中国市场销售。

界面新闻获悉,VCTC的研发重心已经从MEB平台切向了CMP。后续开发的纯电新车将主要由大众汽车在华第三家合资企业安徽大众负责生产和销售。在中外合资股比政策放开后,2020年大众集团对安徽大众持股比增至75%。

在奥博穆操盘的2.0转型时代,大众汽车已经从迪斯1.0时期的直接引入海外开发电动汽车的粗放式发展模式,转变为通过资本扶持,在华组建能够与本土竞争对手抗衡的生产要素,包括电动汽车供应链、人才和低成本制造工厂。这既利于大众汽车重返中国,同时反哺全球电动化转型。

资深汽车行业分析师梅松林接受界面新闻采访指出,奥博穆在中国市场押下重注,而失败的代价也将高昂。一旦未能及时跟进中国本土竞争对手和特斯拉的转型速度,快速推出更多有竞争力的车型,大众汽车将在华出现指数级利润下滑。

“两个合资大众的战略重点是保住中国市场的底线,但电动化转型的重任则要寄托在安徽大众之上”梅松林说,这将考验大众汽车如何与思维和组织架构完全不同的小鹏汽车保持通力协作和开放沟通。

大众汽车另一重考验是能否合理处置曾作出突出贡献的南北大众合资企业,将其从现在的成本中心,再造为利润中心。依据瑞银估算,跨国汽车公司在中国平均每年赚取了约1500亿元净利润将不复存在,并且还有1000万辆冗余产能需要去除。

桂灵峰认为,大众汽车需传承和延续过往的品牌客户群体、销售服务网络以及与政府关系监管机构建联和融资渠道;同时,妥善处理两家公司本身管理人员、营销运营部门以及过剩的燃油车产能。

在德国本土市场陷入罢工焦灼之时,奥博穆依然在上周访华,出席中国首家合资企业上汽大众成立四十周年庆典活动。他发表致辞称,到2030年将要在上汽大众推出18款新车型,其中15款专为中国市场开发。目前,上汽大众已续约至2040年。

大众汽车正在遭遇多年来最严重的危机,而奥博穆也正站在关键的十字路口。如果他能够带领这艘巨型油轮再次跨越汽车行业的大变革期,在下个阶段依然保留作为全球一流汽车公司的荣誉,他将被镌刻在大众汽车历史之上;而一旦溃败,迪斯的命运或许是他的前兆。

还没有评论,来说两句吧...