财联社12月18日讯(编辑 潇湘)如果要评选近来美国市场上最为令人惊讶的现象,那么或许非“一路南下”的道指走势莫属!

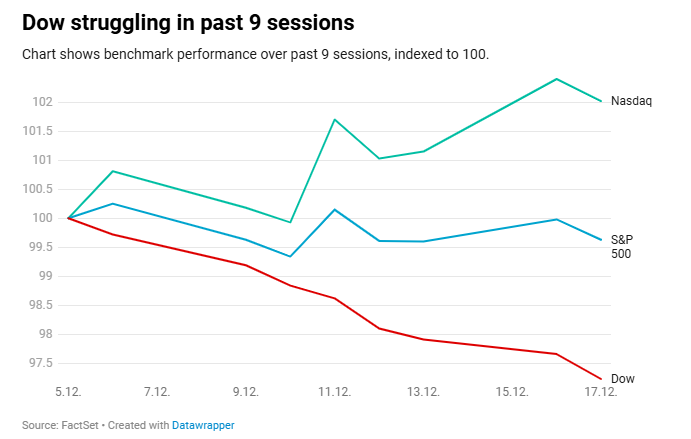

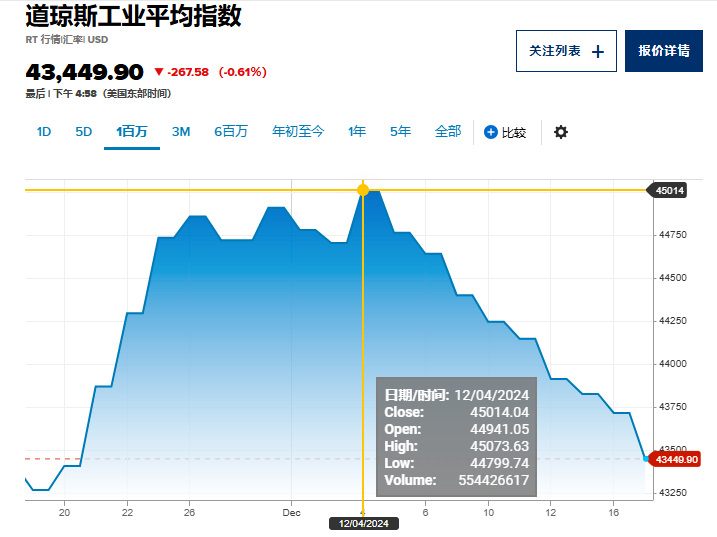

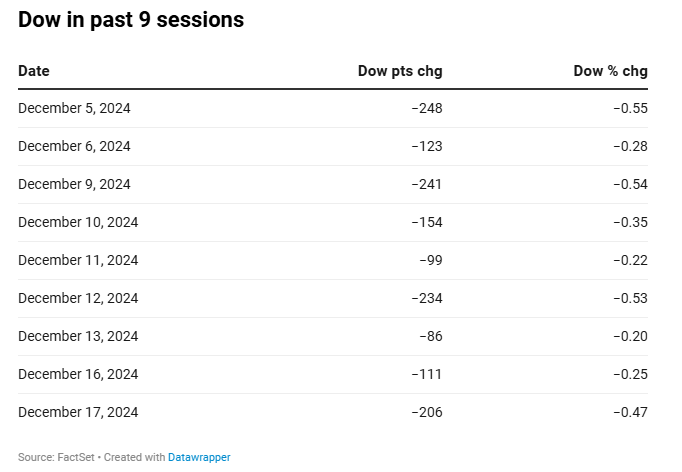

在纳指突破2万点后连续新高、标普500指数始终徘徊历史高位的背景下,道琼斯工业平均指数却在过去九个交易日连续下跌,就此创下了1978年以来最长的连跌天数……

根据FactSet的数据,道指曾在1974年经历连续11天下跌,在此之后,道指还从未出现过连续10天或更长时间的下跌。因而,今晚的这个美联储议息夜,会否令道指又一次掉落向两位数天数连跌的泥潭,或许就将成为许多人眼中的一大焦点……

那么话说回来,道指究竟是如何在纳指、标普表现强势的背景下,“混”得如此凄惨的?

从跌幅“贡献”来看,人们其实很容易找到“罪魁祸首”——联合健康。

由30家公司组成的道琼斯工业平均指数是一个价格加权指数。而在过去八个交易日中,暴跌的联合健康其实推动了该指数一半以上的跌幅。美国在当选总统特朗普誓言 “打掉 ”药品行业中间商之后,该股就遭到了广泛抛售,仅本月该健康保险公司的股价就暴跌了20%。联合健康保险部门首席执行官Brian Thompson遭枪击身亡的消息,也让该公司经历了一段动荡时期。

此外,投资者眼下正在开始抛售道指中的周期性股票,这些股票最初曾在11月特朗普胜选后大涨。

宣伟公司(Sherwin-Williams)、卡特彼勒公司(Caterpillar)和高盛(Goldman Sachs)等通常在经济复苏时上涨的股票,在12月份都下跌了至少5%,拖累道指整体下跌。这些股票在11月份都曾大涨,因为它们被视为特朗普放松监管和支持经济政策的受益者,但近期投资者的买入热情开始消退。

道指主要由蓝筹消费股和工业股组成,被广泛视为整体美国经济状况的代表。鉴于上周公布的初请失业救济人数数据出现小幅跳升,市场对经济疲软的担忧再度升温,道指也因此出现了持续抛售。当然,投资者眼下对2025年的经济仍然相当乐观,认为不会出现20世纪70年代末的滞胀时期。

另一个令道指比较“受伤”的地方在于,11月刚刚被纳入道指的英伟达也在近期大幅回落,这段“姻缘”似乎并没能经历一段美好的蜜月期——目前,英伟达已从前期高点下跌了逾10%。瑞穗分析师Jordan Klein认为,华尔街正在关注大型科技公司对ASIC的需求,比如考虑Meta、Alphabet等公司是否在生成式AI应用中更倾向于使用ASIC而非昂贵的GPU,这或许是导致英伟达股票下跌的原因之一。

TradeStation全球市场策略主管David Russell表示:“华尔街逐渐意识到,特朗普的连任未必会像一些人预期的那样对股市有利。金融和工业板块因特朗普当选而上涨,但现在可能面临更高的利率和贸易不确定性,而医疗保健板块则面临近年来最大的政治风险。”

事实上,长期以来,道指颇多受到外界诟病的地方就是其价格加权的属性,这意味着它无法像标普500指数或纳斯达克指数那样捕捉到大盘股的巨大涨幅——道指的计算方法是将30只成分股的价格相加,然后除以一个考虑到股票拆分和新个股加入等变化的因子。

而由于道指构成中的科技股权重偏低,所能享受到的AI浪潮的红利也有限。虽然亚马逊、微软和苹果都在该指数中,而且本月都至少上涨了 9%,但这还不足以让道指摆脱困境。

当然,尽管道指的连跌天数已足以载入史册,但是截至目前,整体跌幅还算是相对温和——从12月初的历史最高点到周二的低点,道指的累计回调幅度尚不到4%。

但即便如此,道指的持续阴跌,可能也确实已经能给一些沉迷于牛市行情的美股投资者敲响警钟。

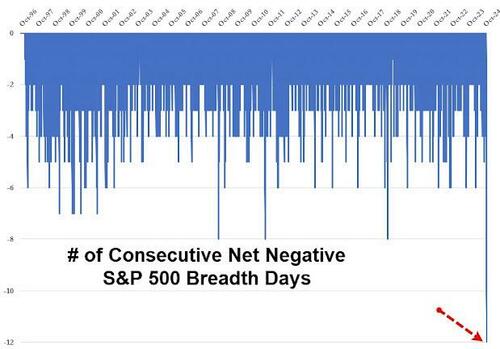

一个可能鲜有人注意到的是,目前标普500指数已经连续12天下跌的成分股数量多于了上涨的成分股数量。这是近100年历史上第二长的纪录。真要论起来,可能比道指46年来最长日线连跌更具“眼球效应”。

可以说,美股市场的广度指标正在“崩坏”。虽然标普500指数仍在屡创新高,但高于200日移动均线的个股数量却在持续减少。

而这对于投资者而言,也意味着择股正变得更为重要。如果没有选好股,那么即便美股牛市还在延续,可能也已与你“无缘”……

还没有评论,来说两句吧...