来源:财联社

作者:华源固收廖志明

依据资管新规,自2021年8月开始,开放式理财产品全面采用市值法估值,估值方法向公募基金靠拢。自2022年初起,资管产品执行新金融工具会计准则,摊余成本法的使用进一步受限。目前,现金管理类理财产品参照货币基金采用“摊余成本+影子定价”方法进行估值,开放式及定开类理财产品(不含现金管理类理财)采用市值法估值,封闭式理财产品在满足一定条件的情况下可以摊余成本估值。

理财产品的估值方法规则

2022年12月以来,为降低理财产品净值波动,理财公司一方面提升了理财产品存款投资占比,另一方面在理财估值方法方面“开倒车”,通过平滑信托、收盘价估值及自建估值模型等方式对固收类理财投资的债券等资产进行“近似成本法”估值。截至2024年6月末,24家理财公司间接投资规模为10.0万亿,占比62.2%,较年初上升4.8个百分点。近两年理财公司理财间接投资占比提升,或与理财绕道保险资管做存款及主要通过SPV投资债券等有关。

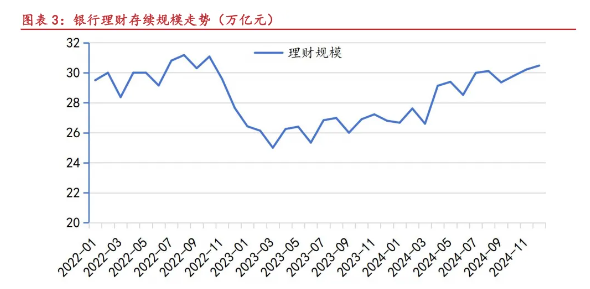

截至2024年12月8日,理财存续规模约30.5万亿元。如此庞大的理财规模倘若在估值方法方面不严格约束,容易积聚较大的金融风险。公募基金作为规范运作二十余年的大资管子行业,在估值方面积累了丰富的经验,实践证明市值法估值的正确性。市值法估值能够及时反映市场的变化,道德风险最低,反映市场真实价值。

固收类理财或将债基化

据媒体报道,监管下发通知文件规范理财估值,直投或委外均不得违规使用收盘价、平滑估值、自建估值模型等估值行为,应当采用中债、中证、外汇交易中心提供的当日估值,资管计划应穿透管理,确保资管产品与公司对同类资产的估值原则、政策、技术、方法一致。开展整改,正偏离要返还原产品原客户,不得用于新渠道新产品新份额的夸大宣传和打榜,一个月内报送整改报告(整改计划、措施、时限),按月反馈整改进度。

区别于以往的窗口指导,本次要求以书面文件形式下发,效力或更高。本次监管明确,理财收盘价估值、平滑信托及自建估值模型等做法违反了监管规则,直投及委外均不得有这些估值行为,大幅压缩了套利空间。中债、中证等第三方估值在公募基金估值实践中证明了其合理性,能够相对及时地反映债市的变化。

按照监管明确要求,固收类理财将需要像债基一样对债券等全部采用第三方估值,不得平滑,存量须严格整改。新规则之下,理财配置长久期债券能力受到严重约束,为了控制产品净值波动,理财需要适度缩短债券投资久期。

由于近期债券收益率大幅下降,理财产品“近似成本法”估值的债券资产有一定的浮盈,本次监管特别明确整改需要将浮盈释放给原产品原客户,确保投资收益分配做到了公平性。此外,监管特别强调,理财公司不能将整改释放的收益用于新渠道新产品新份额的夸大宣传和打榜。

监管要求,“一个月内报送整改报告(整改计划、措施、时限),按月反馈整改进度。预计明年上半年将完成存量的整改,实现固收类理财债基化,整改完成后,固收类理财净值波动或将加大。

对债市的影响多大?

截至2024年7月末,中债登和上清所托管的主要债券品种中,商业银行投资利率债(国债、地方政府债、政金债)规模67.8万亿元,投资信用债(不含同业存单)9.2万亿元,投资同业存单5.3万亿元。从托管数据来看,政府债券及政策性金融债主要由银行自营在持有,截至2024年7月末,地方政府债券的83.8%及国债的69.9%由商业银行自营在持有。所以,利率债受银行自营的行为影响较大。

截至2024年6月末,理财投资的资产中债券占比55.6%,其中,大部分为信用债及同业存单。由于理财规模庞大,截至2024年12月8日存续规模超过30万亿,且理财投资债券以信用债及同业存单为主,使得信用债的利差受理财行为影响很大。当固收类理财等固收广义基金规模明显增长时,信用利差往往会下降;而当固收广义基金规模明显下降时,信用利差往往会走阔。

短期内对债市的影响较小。由于理财持有利率债的比例低,理财行为对利率债的影响很小。短期内,信用债仍处于理财正反馈之中,理财规模还在,存量整改还会释放些收益,对信用债的影响更多是情绪影响。只不过,未来整改过程中理财投资组合久期需要调整优化,需要适度缩短投资久期,使得债券投资久期与理财产品期限更加匹配,以降低产品净值波动。

按照新监管要求,理财将需要像债基一样对债券等全部采用第三方估值,不得平滑,存量须整改。新规则之下,理财配置长久期债券的能力受到严重约束,为了控制产品的净值波动,理财将需要适度缩短债券投资久期。此外,未来理财规模波动可能加大。

债市涨的时候可能有正反馈,容易过度上涨;跌的时候则容易负反馈,或过度下跌。在理财存量整改到位后,固收类理财将债基化,预计信用债将进入低票息高波动时代。

还没有评论,来说两句吧...